Está programada para esta terça-feira (1º) a primeira reunião do ano do Comitê de Política Monetária (Copom) do Banco Central (BC), para definir a taxa Selic, taxa básica de juros do país.

Como de costume, o órgão se reúne durante dois dias para analisar o mercado financeiro e as perspectivas da economia do país, analisando questões internas e externas. A decisão do Copom deve ser anunciada amanhã, na quarta-feira (2), no final do dia.

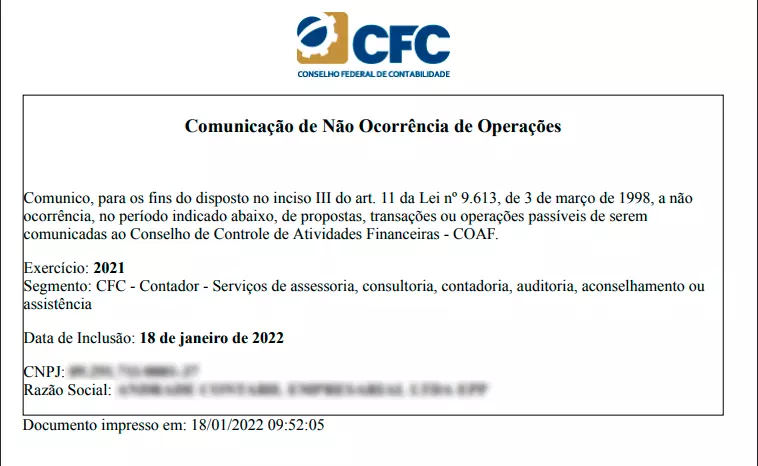

Em um ciclo de alta, em 2021 a Selic foi reajustada em uma elevação contínua a cada 45 dias para tentar combater a alta da inflação, sendo a principal ferramenta do BC para isso.

Desde março do último ano até agora, os juros básicos subiram 7,25 pontos percentuais. A expectativa do comitê é seguir o aumento de 1,5 ponto percentual nesta reunião, como fez desde setembro, elevando a taxa de 9,25% para 10,75% ao ano.

Pela primeira vez em cinco anos a taxa deverá alcançar os dois dígitos, e a expectativa do Boletim Focus, do BC, é que em 2022 a taxa fique em 11,75% ao ano.

Inflação em 2022

A meta da inflação a ser alcançada pelo BC em 2022, definida pelo Conselho Monetário Nacional (CMN), é de 3,5%, com tolerância de 1,5 ponto percentual para cima ou para baixo, podendo variar então entre 2% e 5%.

Não deve ser uma tarefa de fácil alcance pelo órgão, já que o Relatório de Inflação mais recente estima que para isso acontecer, o Índice Nacional de Preços ao Consumidor Amplo (IPCA), a inflação oficial do país, deve ficar em 4,7% neste ano se a Selic conseguir ficar em 11,25% ao ano e o câmbio a R$5,65.