Medida Provisória confere poderes aos Contadores para autenticar documentos

Publicada no Diário Oficial da União (DOU) desta quinta-feira (14), a Medida Provisória n.º 876, que altera a Lei n.º 8.934, de 18/11/1994, que dispõe sobre o Registro Público de Empresas Mercantis e Atividades Afins. A MP determina que o contador, ou o advogado da parte interessada, pode declarar a autenticidade da cópia do documento, ficando, assim, dispensada a autenticação.

Para o presidente do CFC, Zulmir Breda, esse é mais um passo do Governo para melhorar o ambiente de negócios, simplificando os procedimentos do registro de empresas. “Mas, o mais importante é o reconhecimento da fé pública dos contadores para atestarem a autenticidade de documentos, o que evidencia a importância e a confiabilidade da nossa profissão”, concluiu Breda.

Para conhecer a íntegra da Medida Provisória n.º 876, clique aqui.

Pagamento de pensão alimentícia no IRPF 2019

Pensão alimentícia é dedutível no imposto de renda 2019?

Art. 731. A homologação do divórcio ou da separação consensuais, observados os requisitos legais, poderá ser requerida em petição assinada por ambos os cônjuges, da qual constarão:I – as disposições relativas à descrição e à partilha dos bens comuns;II – as disposições relativas à pensão alimentícia entre os cônjuges;III – o acordo relativo à guarda dos filhos incapazes e ao regime de visitas; eIV – o valor da contribuição para criar e educar os filhos.

Preciso declarar pensão alimentícia no IRPF?

Como declarar pensão alimentícia no imposto de renda?

As quantias pagas decorrentes de sentença judicial para cobertura de despesas médicas e com instrução, destacadas da pensão, são dedutíveis sob a forma de despesas médicas e despesas com instrução dos alimentandos, desde que obedecidos os requisitos e limites legais. Os demais valores estipulados na sentença, tais como aluguéis, condomínio, transporte, previdência complementar, não são dedutíveis.

- na ficha “Alimentandos” o contribuinte deve informar os “Dados do Alimentando”, tais quais o nome, CPF, e a data de nascimento, por exemplo;

- já na ficha de “Pagamentos Efetuados”, o contribuinte deve informar o valor pago no ano anterior a título de pensão alimentícia.

- 30 – Pensão alimentícia judicial paga a residente no Brasil;

- 31 – Pensão alimentícia judicial paga a não residente no Brasil;

- 33 – Pensão alimentícia por separação/divórcio por escritura pública paga a residente no Brasil;

- 34 – Pensão alimentícia por separação/divórcio por escritura pública paga a não residente no Brasil.

Recebimento de pensão alimentícia no IRPF 2019

Onde lançar pensão alimentícia recebida no imposto de renda?

O rendimento recebido a título de pensão está sujeito ao recolhimento mensal (carnê-leão) e à tributação na Declaração de Ajuste Anual. O contribuinte do imposto é o beneficiário da pensão, ainda que esta tenha sido paga a seu representante legal. O beneficiário deve efetuar o recolhimento do carnê-leão até o último dia útil do mês seguinte ao do recebimento.

Como declarar pensão alimentícia recebida?

Entrega da declaração de IRPF 2019

Realidade tributária brasileira: Brasil altera 1,88 normas tributárias por hora

A Legislação brasileira é uma da mais complexa, confusa e de difícil interpretação do mundo, já editou e publicou desde 1988, quando foi promulgada a Constituição Federal mais de 5,4 milhões de normas legislativas, o que representa cerca de 769 normas por dia útil, entre leis, medidas provisórias, instruções normativas, emendas constitucionais, decretos, portarias, instruções normativas, atos declaratórios, entre outras, segundo o cálculo realizado pelo Instituto Brasileiro de Planejamento e Tributação – IBPT.

O estudo detectou que no que diz respeito à matéria tributária, foram editadas 363.779 normas, o que representa mais de 1,88 normas tributárias por hora em um dia útil, a maioria com cobranças em excesso, e responsável por dificultar a vida dos contribuintes, confundindo-os e exigindo de pessoas físicas e jurídicas a ajuda de outros profissionais a fim de compreender e realizar o cumprimento de todas as regras sem maiores problemas com o Fisco.

A pesquisa apontou ainda que temas como saúde, educação, trabalho, salário e tributação aparecem em 45% de toda a legislação e somente 4,13% das regras editadas não sofreram nenhuma mudança, o que mostra sua extrema complexidade diante de tantas alterações.

Neste período foram criados inúmeros tributos, entre eles: Contribuição Provisória sobre Movimentação Financeira – CPMF; Contribuição para o Financiamento da Seguridade Social – Cofins; Contribuição de Intervenção no Domínio Econômico – Cide; Contribuição Social sobre o Lucro Líquido – CSLL; Programa de Integração Social Importação – PIS Importação; Cofins Importação; e Imposto sobre Serviços Importação.

De acordo com o presidente executivo do IBPT, João Eloi Olenike, “a legislação brasileira, especialmente a tributária, é complexa ao extremo, em virtude das constantes edições de novas normas e mudanças em série das já existentes, o que atrapalha e muito a vida do contribuinte” afirma.

No âmbito federal, foram editadas 163.129 normas desde a promulgação da Constituição Federal, o que representa cerca de 15,96 normas federais por dia ou 22,93 normas federais por dia útil nestes 28 anos. Já os Estados foram responsáveis por publicar 1.460.985 normas e os municípios 3.847.866 legislações. Dessas, 31.221 são normas tributárias federais; 110.610 estaduais e 221.948 das cidades.

Fonte: Site IBPT

Declaração do IR 2019. Veja dicas importantes para evitar erros

Começou o prazo para entrega Declaração do Imposto de Renda Pessoa Física 2019, que vai até 30 de abril. Os contribuintes que estiverem obrigados a entregá-la precisam fazer isso até 30 de abril. Para quem pretende começar a declaração, ou que já rascunhou no programa, é importante estar atento e revisar antes de enviar para a Receita Federalpara não cair na malha fina.

Os contribuintes que enviarem a declaração no início do prazo, sem erros, omissões ou inconsistências, receberão mais cedo as restituições do Imposto de Renda. Idosos, portadores de doença grave e deficientes físicos ou mentais têm prioridade.

A Receita Federal espera receber 30,5 milhões de declarações dentro do prazo legal neste ano. A multa para o contribuinte que não fizer a declaração ou entregá-la fora do prazo será de, no mínimo, R$ 165,74. O valor máximo corresponde a 20% do imposto devido.

O Diretor da Comax Contabilidade, José Corsino, listou algumas dicas que devem ser observadas na declaração

1) Rendimentos

é preciso declarar o mesmo valor que foi declarado pela fonte pagadora. Divergência de valores, inclusive de centavos, é pego pela Receita Federal. Além disso, é importante declarar todos os rendimentos recebidos no ano, mesmo os isentos e tributados exclusivamente na fonte.

2) rendimentos dos dependentes

Os rendimentos dos dependentes precisam ser declarados, mesmo que não estejam na faixa tributável de IR. Por exemplos, filhos declarados como dependentes que fazem estágio precisam ter seus rendimentos declarados. Uma pessoa só pode ser dependente de um contribuinte, não sendo possível estar na declaração de duas pessoas. Por exemplo, um filho de um casal só pode ser dependente do pai ou da mãe.

3) Declaração de produtos de previdência

Muitas pessoas se confundem sobre a tributação do PGBL e o VGBL. Todos os produtos de previdência precisam ser declarados, mas apenas o PGBL por ser deduzido do imposto de renda.

4) Despesas com educação

Nem tudo pode ser considerado gastos com educação passíveis de dedução. Cursos de línguas e precatórios para concursos, por exemplo, não são dedutíveis. Apenas cursos regulares. É possível lançar a dedução desses cursos com os dependentes.

5) Despesas médicas

Podem ser deduzidos gastos com médicos, psicólogos e dentistas. Não há limite para a dedução. Mas é necessário comprovar os gastos por meio de notas fiscais e recibos.

6) Aposentados

Não é por ser aposentado que está isento de fazer a declaração do IR. Todos os que ganham acima da faixa tributável precisam declarar.

7) Renda de aluguel

O ideal seria quem recebe aluguéis de pessoas físicas pagar mensalmente o imposto de renda através do carnê leão. Mas quem não faz isso precisa por esses rendimentos na declaração anual como rendimentos tributáveis.

8) Pensão alimentícia

Quem recebe pensão alimentícia precisa declarar seja qual for o valor. Já quem paga pensão alimentícia pode deduzir integralmente o valor pago em Pagamentos Efetuados, desde que obrigado por uma decisão judicial ou acordo homologado em cartório.

9) Valores de bens

É preciso declarar o valor dos bens, como imóveis e carros, pelo custo de aquisição. Um erro comum é querer atualizar pelo valor de mercado anual, mas isso não é correto.

10) Venda de bens

Quando se vende um bem é preciso declarar, tendo havido ganhos de capital ou não. O ganho de capital seria a diferença entre o valor de aquisição e de venda. Para fazer isso é necessário guardar os comprovantes de compra e venda. A diferença sendo positiva é passível de tributação.

11) Digitação

São comuns erros de digitação, por isso todo cuidado é pouco. Centavos arredondados, por exemplo, podem dar dor de cabeça. A Receita Federal também não aceita ponto como separador de reais e centavos.

A falência do empregador é destaque no Informativo Comax

A edição do mês de fevereiro do informativo COMAX traz como matéria de capa uma reportagem especial sobre o “Falecimento do Empregador”, com ênfase no empregador doméstico e no empregador com firma individual.

A edição do mês de fevereiro do informativo COMAX traz como matéria de capa uma reportagem especial sobre o “Falecimento do Empregador”, com ênfase no empregador doméstico e no empregador com firma individual.

O exemplo, disponível para leitura online, traz ainda informações as principais licenças remuneradas previstas na legislação brasileira; o fim da partilha do DIFAL do ICMS e as novas regras do FUNRURAL a partir de 2019.

Confira estas e outras notícias clicando no link. O acesso é gratuito. Clique aqui e acesso o informativo Comax

Jornal Comax: Edição traz dicas sobre o e-Social web simplificado

Já está no ar a nova edição do Jornal Comax, a primeira de 2019. O Jornal traz dicas sobre o Esocial web simplificado – MEI. Também destaca sobre a cessão de mão de obra entre outros assuntos. O acesso é gratuito. Clique Aqui e acesse o conteúdo.

Confraternização Comax 2018

A Comax Contabilidade realizou nesta sexta-feira, 21 de dezembro, a sua Festa de Confraternização, reunindo colaboradores, parceiros e amigos, para um almoço no Casarão Eventos. Houve troca de presentes, entrega de brindes aos colaboradores e sorteio de mais brindes doados pelos clientes da empresa.

A Confraternização coroou o excelente da Comax, que conseguiu atingir suas metas para 2018 e planeja um 2019 ainda com muitas novidades e um atendimento sempre cada vez melhor.

Confira as fotos do evento.

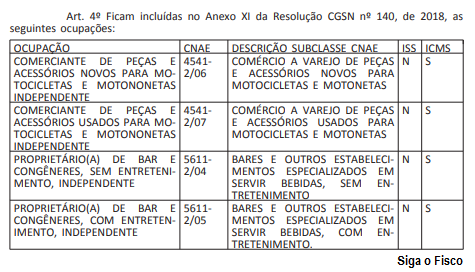

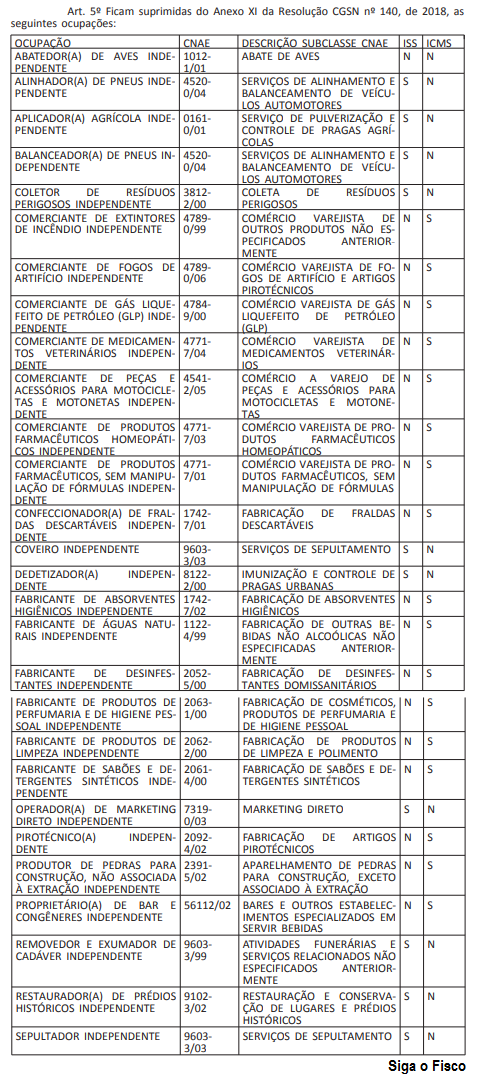

Simples Nacional – Regulamento sofre alteração

O regulamento do Simples Nacional de que trata a Lei Complementar 123/2006 sofreu alteração. A novidade veio com a publicação da Resolução nº 143/2018 (DOU de 14/12), que altera a Resolução 140/2018.

As principais alterações versam sobre o Parcelamento e ocupações permitidas ao MEI.

Outra novidade: através da Resolução nº 144/2018 (DOU de 14/12), o Comitê Gestor divulgou (manteve) para o ano-calendário 2019 os seguintes submilites para efeito de recolhimento de ICMS e ISS no Simples Nacional:

– R$ 1.800.000,00: Acre, Amapá e Roraima;

– R$ 3.600.000,00: demais Estados e Distrito Federal (obrigatórios)

Confira a alteração na lista de ocupação do MEI, com efeito a partir de 1º de janeiro de 2019, trazida pela Resolução nº 144/2018.

Fonte: SIGA O FISCO

Consolidação do Pert Demais Débitos

Foi publicada, no Diário Oficial da União de 10/12/2018, a Instrução Normativa (IN) RFB nº 1.855, de 2018, que dispõe sobre a prestação das informações necessárias à consolidação dos demais débitos administrados pela Receita Federal a serem regularizados na forma do Programa Especial de Regularização Tributária (Pert), instituído pela Lei nº 13.496, de 2017.O Pert foi regulamentado, no âmbito da Receita Federal (RFB), pela Instrução Normativa RFB nº 1.711, de 16 de junho de 2017.

O § 3º do art. 4º dessa norma estabeleceu que “Depois da formalização do requerimento de adesão, a RFB divulgará, por meio de ato normativo e em seu sítio na Internet, o prazo para que o sujeito passivo apresente as informações necessárias à consolidação do parcelamento ou do pagamento à vista com utilização de créditos”.

Assim, a IN RFB nº 1.855, de 2018, visa dar cumprimento a essa determinação, em relação aos demais débitos administrados pela Receita Federal (inciso II do § 1º do art. 4º da IN RFB nº 1.711, de 2017), estabelecendo as regras necessárias à prestação das informações, que deverão ser cumpridas no período de 10 a 28 de dezembro de 2018.

As principais informações a serem prestadas são: o número de prestações, os créditos que serão utilizados para quitar parte da dívida e os débitos que o contribuinte deseja incluir no programa.

A consolidação somente será efetivada se o sujeito passivo tiver efetuado o pagamento até 28 de dezembro de 2018:

I – da parcela correspondente a, no mínimo, 20% (vinte por cento) do valor da dívida consolidada, em espécie, na hipótese de opção pela modalidade de liquidação prevista no inciso I do caput do art. 3º da Instrução Normativa RFB nº 1.711, de 2017, caso todo o saldo restante tenha sido liquidado com créditos de prejuízo fiscal ou de base de cálculo negativa da CSLL ou demais créditos próprios relativos a tributo administrado pela RFB;

II – da parcela correspondente a, no mínimo, 5% (cinco por cento) do valor da dívida consolidada, em espécie, na hipótese de liquidação prevista na alínea “a” do inciso III do art. 3º da Instrução Normativa RFB nº 1.711, de 2017, combinada com o § 2º do art. 3º da referida Instrução Normativa, desde que todo o valor restante tenha sido liquidado com créditos de prejuízo fiscal ou de base de cálculo negativa da CSLL ou demais créditos próprios relativos a tributo administrado pela RFB; ou

III – de todos os pagamentos ou prestações vencidos até a data mencionada no caput, nas demais modalidades previstas no art. 3º da Instrução Normativa RFB nº 1.711, de 2017.

§ 1º A consolidação dos débitos terá por base o mês do requerimento de adesão ao parcelamento ou ao pagamento à vista com utilização de créditos.

§ 2º O pagamento dos valores de que trata o caput e das parcelas com vencimento a partir de dezembro de 2018 deverão ser feitos exclusivamente por meio de Darf, emitido por funcionalidade específica disponível no sítio da RFB na Internet.

Assessoria de Comunicação da Receita Federal em Teresina

Delegacia da Receita Federal em Teresina – DRF/TSA

ascom.drftsa@receita.fazenda.

(86) 3215-8088